Coronavirus, regulile fiscale şi chestiunea românească. Avem nevoie de „spaţiu bugetar sectorial“ fără a arunca în aer bugetul public

0Criza coronavirus şi implicaţiile de ordin economic au readus în atenţie capacitatea guvernelor de a interveni în momente de mare cumpănă. Pot fi suspendate reguli fiscale în asemenea circumstanţe? Pot interveni băncile centrale.

Deja unele au făcut-o, mai ales peste Ocean (Fed şi Banca Canadei). BCE va recurge la o serie de linii de finanţare speciale. Este de bun simţ că este mult mai lesne de intervenit pentru ţările care au spaţiu de manevră.

De câţiva ani există o discuţie în UE privind nevoia de simplificare a regulilor, evitarea aplicării lor prociclice – ce poate conduce la efecte indezirabile. Iar un context nou a stimulat dezbaterea privind regulile fiscale. Scăderea dramatică a ratelor naturale/neutrale (ce ar asigura creştere economică sustenabilă, utilizare deplină a resurselor), cu corespondent în diminuarea ratelor de politică monetară, a ratelor pe pieţe monetare şi financiare (graficul 1), nu avea cum să nu influenţeze această dezbatere. Scăderea ratelor neutrale ar avea origine în evoluţii demografice, ale productivităţii, schimbări tehnologice, goana după active sigure (safe assets) şi nu în cele din urmă, în globalizare cu efectele sale multiple (inclusiv scăderea inflaţiei). Şi Consiliul Fiscal European pledează pentru reexaminarea regulilor fiscale (a se vedea şi ultimul raport din 2019).

Sunt analize ce argumentează că regulile fiscale trebuie să ţină cont de noul context structural, să aibă în vedere mai mult efecte de contagiune, „efecte de revărsare“ (spillover effecs), că s-ar putea accepta o limită mai înaltă a datoriilor publice – vezi Olivier Blanchard, Alvaro Leandro, şi Jeromir Zetelmeyer: „Revisiting the EU fiscal framework in an era of low interest rates, 30 jan 2020). S-ar putea astfel accepta o limită mai înaltă la datoria publică şi s-ar putea utiliza mai frecvent instrumentul bugetar în condiţii recesioniste – apropos de limitele politicii monetare când ratele sunt foarte joase (zero lower bound). Şi se poate arăta că dacă rata de creştere economică este sensibil mai mare decât rata dobânzii, ponderea datoriei publice în PIB, se poate stabiliza chiar dacă există deficit bugetar primar.

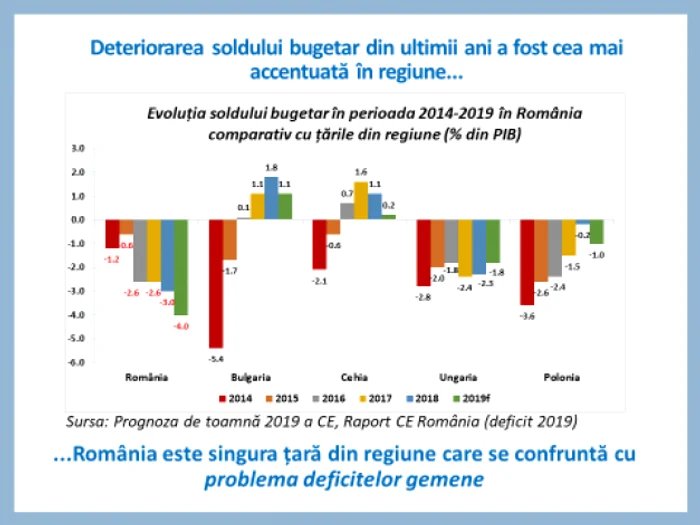

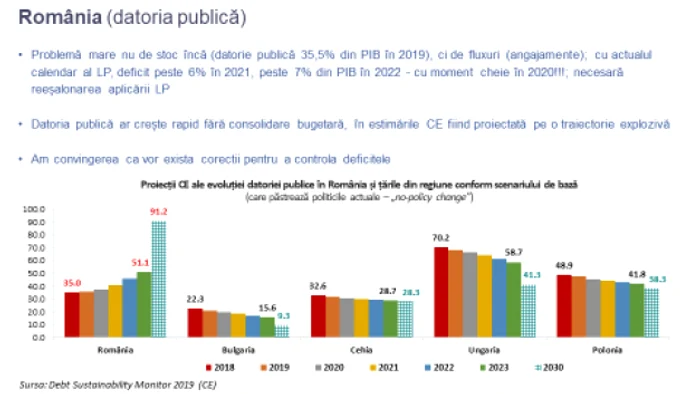

Dar ce faci dacă deficitul primar este adânc negativ şi există presiuni foarte mari ce pot duce deficitele la peste 4, 5, 6 chiar 7% din PIB. Nu întâmplător sunt avansate aceste cifre având în minte cazul românesc. Dacă s-ar aplica Legea Pensiilor (LP) în forma normativizată actuală, deficitele ar avea traiectoria sugerată de cifrele menţionate, pentru anii 2021-2022 – asa cum arată evaluările Consiliului Fiscal, ale Comisiei Europene (a se vedea opiniile CF şi raportul ultim al CE). Cu politici neschimbate analiza „debt sustainability“ a CE arată că datoria publică a României ar ajunge la peste 50% din PIB în 2023 (de la cca. 35,5% din PIB în 2019) şi la cca. 90% din PIB în 2030. Evident că în realitate nu s-ar ajunge la un asemenea nivel întrucât pieţele ar sancţiona derapajul, ar forţa corecţii. Şi deja s-a pus în mişcare procedura de deficit excesiv pentru România, care obligă la corecţii (figura 3 arată deteriorarea soldului bugetar în anii din urmă).

Deficite foarte mari şi în creştere pot conduce la retrogradări de rating suveran (nota bene: România are BBB-, imediat peste junk)) ce ar provoca la un moment dat o suire bruscă a costului finanţării datoriei publice, ar interveni non-liniarităţi brutale în evoluţia unor variabile. Aceasta ar invalida una dintre prezumţiile cu care se operează în logică „a la Blanchard“ şi anume, o rată de dobândă scăzută. Dacă şi rata de creştere scade, parţial din cauza ciclului economic, parţial din cauza unor şocuri şi măsuri de ajustare macro, vedem că relaţia de relaxare a restricţiei aplicate deficitului bugetar este invalidată.

Este de reţinut că leul nu este monedă de rezervă şi că spaţiul de manevră al BNR este sever limitat având în vedere deficitul bugetar şi cel extern mari. Pe plan internaţional, goana către „safe havens“ poate aduc cu sine plecări masive de fonduri din pieţe emergente.

Avem de luptat acum cu epidemia/pandemia Covid19, care nu ştim cât va dura; ea supune unui stres enorm sistemele sanitare în Europa şi economiile. În ce priveşte România, este obligatoriu să se aloce mai multe resurse în mod ţintit.

Chiar în condiţiile unui buget tare strâmtorat, foarte încordat, trebuie să se realoce resurse în bugetul public, trebuie găsit spaţiu fiscal sectorial, pentru protejarea sănătăţii cetăţenilor şi urgente în economie. Acest spaţiu bugetar sectorial se poate asigura:

- Prin realocare de resurse în bugetul actual, că intr- economie ce se confruntă cu un mare pericol (ca la război); aceasta implică renunţarea la unele utilizări aşa cum sunt prevăzute în buget acum;

- Prin mobilizarea la maximum a resurselor disponibile;

- Prin renunţarea la măsuri, gen aplicarea LP în formatul actual, ce ar arunca bugetul naţional în aer;

- Prin recurgere la fonduri europene (bugetul UE, fondul special dedicate luptei contra coronavirus), inclusiv prin acceptarea de către CE ca resurse folosite pentru combaterea Covid19 şi sprijinirea temporară a economiei să nu fie incluse în măsurarea deficitului bugetar;

- De discutat cu CE pentru renunţarea temporară la cerinţa de a se cofinanţa utilizarea de fonduri europene.

Asemenea măsuri şi altele ar permite sprijinirea economiei. Aici un rol major ar avea de jucat flexibilizarea de către băncile comerciale a relaţiei cu întreprinderi, mai ales cele mici şi mijlocii – prin reeşalonări şi condiţii de creditare mai favorabile.

BCE ţinteşte prin linii speciale de finanţare acordate băncilor comerciale să sprijine sectorul IMM din statele zonei euro. Este de dorit ca băncile mari ce operează în România prin sucursale (ex: Unicredit, Erst Bank, SoGen, Intesa etc.) să extindă operaţiuni speciale şi la noi.

Revederea regulilor fiscale în UE este un exerciţiu util şi merită să aibă deznodământ în simplificarea lor, în atenuarea aplicării prociclice şi protejarea investiţiilor. Dacă s-ar constitui şi un buget al ZE care să amortizeze şocuri asimetrice cu atât mai bine; dezvoltarea unor instrumente de partajare a riscurilor (risk-sharing) este esenţială. Ar conta mult şi o acţiune la nivelul UE, de coordonare a politicilor.

Dar pentru România problema nu rezidă în complexitatea regulilor fiscale, ci în faptul că are un derapaj bugetar foarte mare şi presiuni ce pot copleşi bugetul public.

Dacă nu vom comite erori mari, nu vom arunca bugetul public în aer, vom putea să realocăm resurse pentru combaterea Covid19, pentru sprijinirea fie şi temporară a economiei (bugetul public nu poate fi totuşi sac fără fund).

Această criză va testa rezilienţa societăţii româneşti.

Figura 1: dinamica ratelor reale în ultimele decenii

Figura 2: dinamica datoriei publice cu politici neschimbate

Figura 3: deteriorarea soldului bugetar

Textul in extenso apare pe site-ul Consiliului Fiscal